MADRID, 28 (EUROPA PRESS)

El Euríbor, la tasa de referencia que emplean la mayoría de hipotecas a tipo variable de España, apunta a cerrar el mes de septiembre situado cerca del 4,150%, según los cálculos realizados por Europa Press.

A falta de un día hábil para que termine el noveno mes del año, el Euribor acumula una media del 4,145%, lo que supone un leve alza respecto al 4,073% registrado en agosto pero por debajo de los máximos de 4,149% observados en julio.

De esta forma, la tasa de interés de referencia se encuentra todavía rondando su máximo nivel desde noviembre de 2008. En un año y medio, el Euríbor ha pasado de estar en terreno negativo a alcanzar su mayor nivel en 15 años al calor de las 10 subidas consecutivas de los tipos de interés que ha acometido el Banco Central Europeo (BCE) para frenar la inflación.

A pesar del abultado incremento, el impacto para la familias será menos acusado que en meses anteriores. En el primer trimestre de 2022, el Euríbor estaba en terreno negativo, por lo que aquellos que revisaron su hipoteca tomando el dato de enero a marzo de 2023 tuvieron que afrontar subidas en su tipo de interés de más de 3,8 puntos porcentuales.

Esto no sucederá para quienes revisen su hipoteca con el Euríbor de septiembre, cuyo alza será de menos de dos puntos porcentuales. Esto se debe a que en septiembre de 2022 el BCE ya había afrontado varias subidas de tipos y esto se había reflejado en los mercados, con el Euríbor alcanzando el 2,6%.

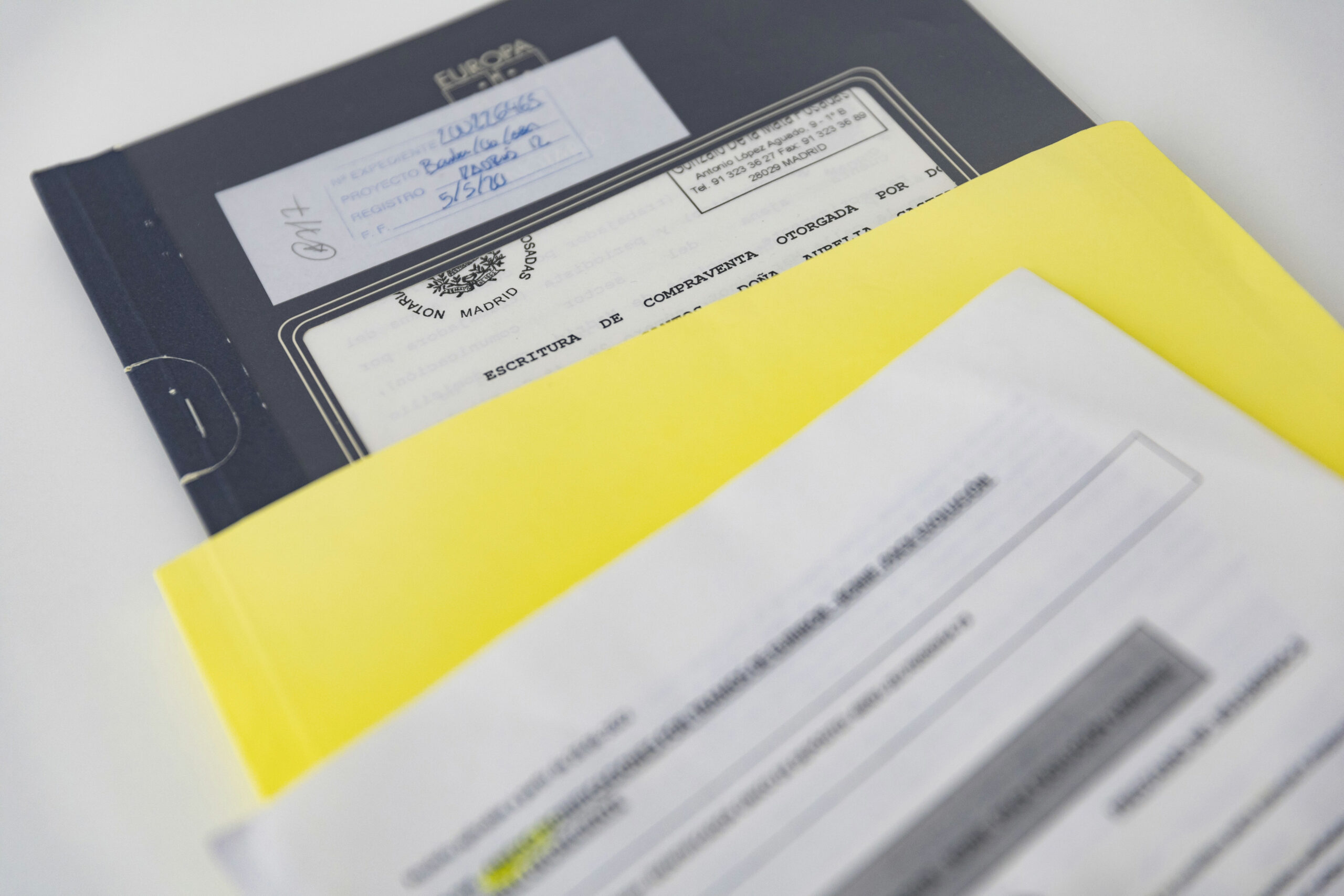

Este nivel de Euríbor implica que una persona que tenga contratada una hipoteca variable de 150.000 euros con un plazo de vencimiento residual de 30 años y con un diferencial del 0,99% más Euríbor y deba revisar su tipo de interés en el mes de septiembre, registrará un aumento de su cuota hipotecaria de unos 167,06 euros al mes.

Este cálculo implica el máximo nivel de incremento para una persona que haya contratado una hipoteca con ese nivel financiado, ya que al tratarse de una revisión al principio del préstamo (es decir, le quedan 30 años por amortizar), el cambio en el tipo de interés tiene mucho más impacto al haber mucho principal por amortizar.