MADRID, 13 (EUROPA PRESS)

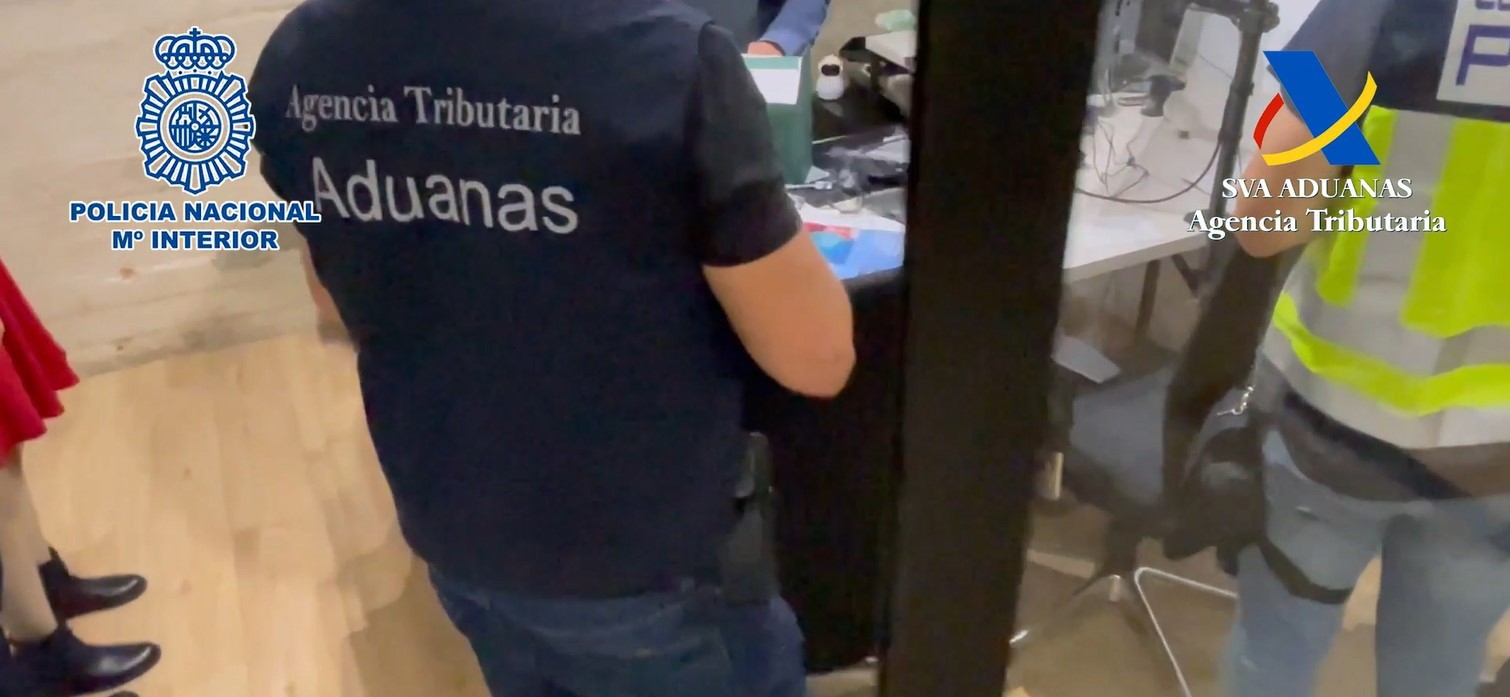

Funcionarios de Vigilancia Aduanera de la Agencia Tributaria y agentes de la Policía Nacional han desmantelado una organización criminal dedicada a las estafas mediante el método del ‘chiringuito financiero’ y que ha supuesto la detención de 22 personas a las que se les imputan los delitos de organización criminal, estafa y blanqueo de capitales, según ha informado el Ministerio de Hacienda y Función Pública a través de un comunicado.

El Ministerio explica que conformaban un entramado criminal “perfectamente organizado”, con una estructural piramidal, en el que se integraban dos grupos interrelacionados con un ‘cabecilla’ común. Entre los detenidos, se encuentra este ‘cabecilla’.

Tras la operación llevada a cabo, se ha procedido al bloqueo de cuentas bancarias por importe de más de un millón y medio de euros, así como al embargo preventivo de 13 inmuebles con un valor superior a los cinco millones de euros.

La investigación comenzó en marzo de 2022 tras la denuncia de unavíctima que aseguraba haber sufrido una estafa al haber realizado una inversión por valor de 55.000 euros. El denunciante manifestaba que había contratado un servicio financiero a través de internet y que, tras efectuar diferentes operaciones con su dinero, había perdido todo el capital invertido.

ESTRUCTURA DE LA ORGANIZACIÓN CRIMINAL

Avanzadas las pesquisas, los investigadores constataron que este denunciante había sido víctima de una organización criminal internacional, que actuaba en todo el territorio nacional desde al menos 2020.

Estaba formada por dos equipos claramente diferenciados, en continuo contacto, coordinados por el líder de la organización.

Un primer equipo estaba formado por los encargados de captar a los clientes de forma anónima mediante ‘llamadas frías’ –es decir, llamadas a clientes potenciales que no conocían el producto– a través de los denominados ‘call center’. Estas personas embaucaban a las potenciales víctimas ofreciendo “suculentos beneficios” obtenidos mediante operaciones financieras a través de internet, “aprovechando su desconocimiento de los sistemas de inversión utilizados”, informa Hacienda.

El segundo equipo estaría formado por los responsables de contactar posteriormente con los clientes para cerrar las operaciones. Además, este entramado disponía de miembros ubicados en el extranjero, encargados de proporcionar la infraestructura informática, facilitando aplicaciones, páginas web y cuentas bancarias.

Finalmente, el jefe de la organización blanqueaba los beneficios obtenidos en las estafas. Para ello, utilizaba sociedades interpuestas con las que adquiría inmuebles cuya valoración supera los cinco millones de euros.

CÓMO OPERABAN

Una vez la víctima había transferido los fondos a las cuentas bancarias, los supuestos brókeres simulaban realizar inversiones de compraventa de productos, intentando tener abiertas el máximo número de operaciones posibles hasta quebrar la inversión de las víctimas.

En realidad, los fondos eran transferidos a cuentas bancarias en el extranjero, donde estratificaban el dinero, para posteriormente ser repartido entre los miembros de la organización.

Tras la investigación, se han logrado localizar hasta 30 víctimasmás, a las que se les había producido un perjuicio económico de un millón y medio de euros.

La operación se ha saldado con la detención de 22 personas a las que se les imputan los delitos de organización criminal, estafa y blanqueo de capitales.

Se han efectuado un total de seis registros, tanto en domicilios como en oficinas de la organización, en los que se han intervenido más de 30 terminales telefónicos, varios ordenadores, diferentes dispositivos de almacenamiento informático y numerosa documentación referente a la actividad financiera.

Además, en uno de los domicilios registrados se incautó un kilo de sustancia estupefaciente y diverso material para la venta de la misma.

Por el momento la investigación continúa abierta, ya que no se descartan más detenciones ni la aparición de nuevos perjudicados, dado que la organización criminal hacía creer a las víctimas que la pérdida del capital invertido era fruto de la “mala suerte” o incluso de la “falta de inyección de dinero” por parte de los clientes.