Las SPAC deberán incorporar un mecanismo de reembolso a los accionistas, a menos que opten por una reducción de su capital social

MADRID, 5 (EUROPA PRESS)

El Ministerio de Asuntos Económicos y Transformación Digital ha propuesto una reforma de la Ley de Sociedades de Capital para garantizar la protección de los inversores en las sociedades cotizadas con propósito para la adquisición (SPAC, por sus siglas en inglés), según se recoge en el Anteproyecto de Ley del Mercado de Valores y de los Servicios de Inversión cuya tramitación urgente aprobó ayer el Gobierno en Consejo de Ministros.

Así, la disposición final segunda modifica el Real Decreto Legislativo 1,/2010, de 2 de julio, por la que se introduce un nuevo capítulo en la Ley de Sociedades de Capital con el objetivo de regular las sociedades anónimas cotizadas y que contiene las particularidades de las SPAC.

En concreto, Economía señala que una de las principales características de estas sociedades es que los inversores “cuentan con un derecho de reembolso del capital invertido” en el momento de constitución de las mismas. Así, recoge que las SPAC deberán incorporar un mecanismo de reembolso a los accionistas, a menos que opten por llevar a cabo una reducción de su capital social.

De esta forma, el Gobierno prevé que el inversor recupere su inversión a través la introducción de un derecho estatutario de separación, una vez que se anuncie una adquisición o fusión de una empresa, con independencia del sentido del voto del accionista en la junta correspondiente, o bien a través de la emisión de acciones rescatables, “sin que resulte de aplicación el límite máximo y las previsiones establecidas” en la Ley de Sociedades de Capital.

El rescate se podrá ejercer en el plazo que prevea la sociedad, a solicitud de los accionistas que lo fueran en la fecha establecida al efecto, hayan votado o no a favor de la propuesta de adquisición, indica Economía.

“Con esta reforma, se pretende garantizar que el capital del inversor está adecuadamente protegido, permitiendo a tal efecto que la SPAC utilice como mecanismo de reembolso bien un derecho estatutario de separación o bien la emisión de acciones reembolsables”.

En ambos casos, el Ministerio prevé que el valor de reembolso del inversor sea el precio de la oferta de suscripción previa a la admisión a cotización de las acciones de la SPAC o, de ser inferior, el importe equivalente a la parte proporcional del importe efectivo inmovilizado en la cuenta transitoria creada por la entidad en el momento de su constitución.

Asimismo, el Gobierno también contempla la posibilidad de que la SPAC pueda llevar a cabo una reducción de capital mediante la adquisición de sus propias acciones para su amortización como mecanismo de reembolso.

DEFINICIÓN TÉCNICA DE LAS SPAC

El Anteproyecto, asimismo, recoge una definición de SPAC por la que se entenderá “aquella que se constituya con el objeto de adquirir la totalidad o una participación en el capital de otra sociedad o sociedades cotizadas o no cotizadas, ya sea directa o indirectamente, a título de realizar una compraventa, fusión, escisión, aportación no dineraria, cesión global de activos y pasivos u otras operaciones análogas y cuyas únicas actividades hasta ese momento sean la oferta pública de valores inicial, la solicitud a admisión a negociación y las conducentes a la adquisición que, en su caso, sea aprobada por la Junta General de accionistas”.

Además, dispone que los fondos obtenidos en la Oferta Pública de Valores se inmovilizarán en una cuenta abierta en una entidad de crédito a nombre de la SPAC, mientras que estas sociedades deberán incluir en su denominación social las siglas de SPAC, S.A. hasta que se formalice la adquisición que sea aprobada.

Estas disposiciones también se aplicarán a las SPAC que tengan valores admitidos a negociación en sistemas multilaterales de negociación, y, en cambio, dejarán de aplicarse una vez formalizada la adquisición o la fusión.

AUGE DE LAS SPAC EN ESTADOS UNIDOS

Desde el ministerio de Asuntos Económicos explican que las SPAC consisten en la creación de una sociedad cotizada que “capta inversores” y cuyo objetivo exclusivo es la identificación de una empresa, generalmente no cotizada y con alto potencial de crecimiento, en un plazo de tiempo determinado y a la que finalmente adquiere mediante una fusión por absorción.

Se trataría, por tanto, de un mecanismo alternativo a la salida a bolsa tradicional, “especialmente interesante para empresas en desarrollo, ya que favorece la diversificación de fuentes de financiación”.

“BURSATILIZACIÓN” DE LA ECONOMÍA

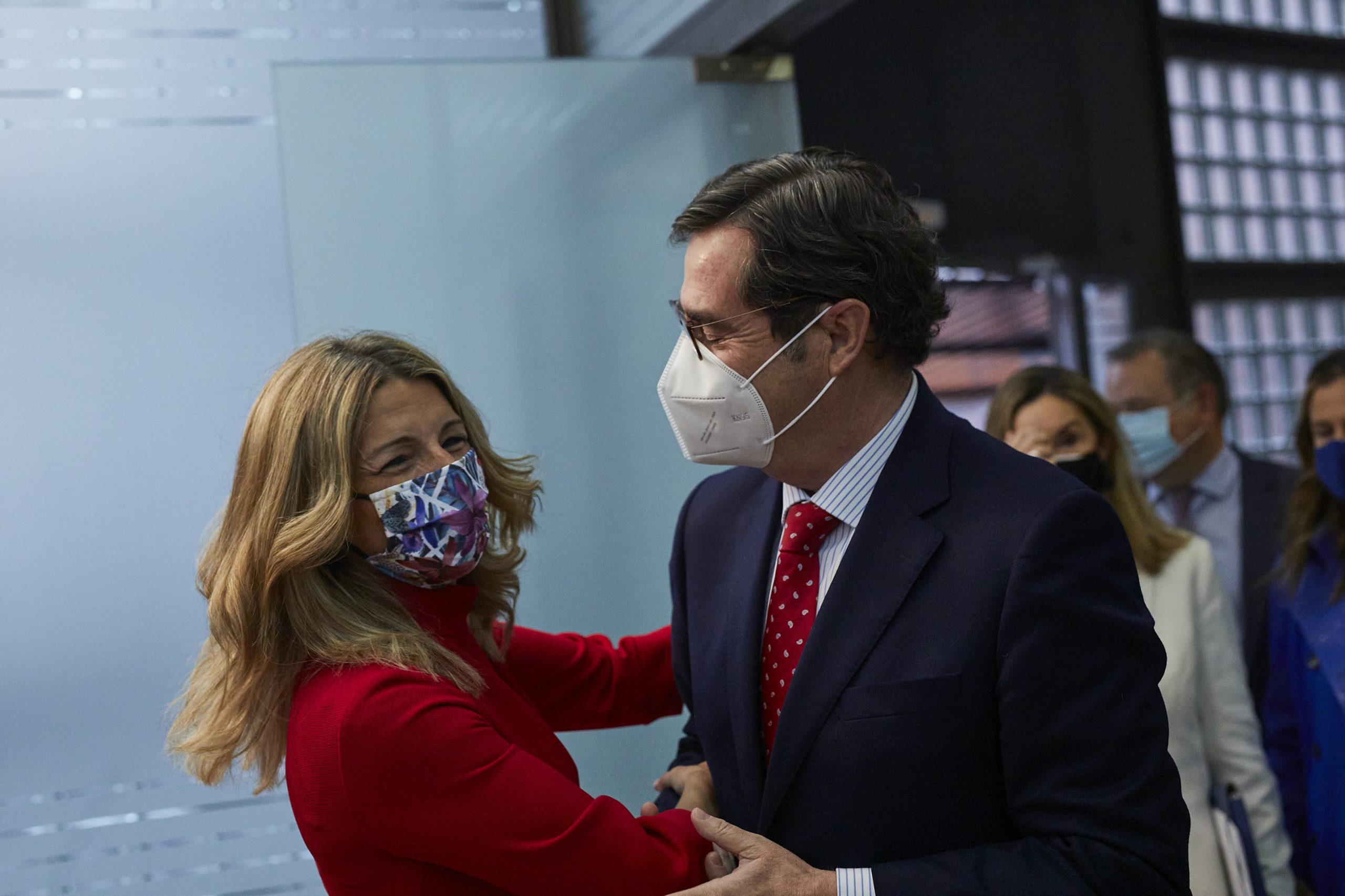

Así, el departamento que dirige Nadia Calviño señala que es un instrumento que puede ayudar a la “bursatilización” de la economía española y, por ello, reducir la dependencia del crédito bancario, permitiendo que las empresas otras fuentes de financiación.

Además, destaca la “gran proliferación” que las SPAC han experimentado en algunos países, sobre todo en Estados Unidos, “y más recientemente se está observando su incipiente desarrollo en las economías europeas”.

En España, el presidente de la Comisión Nacional del Mercado de Valores (CNMV), Rodrigo Buenaventura, indicaba el pasado 28 de abril que las SPAC podían ser una vía “factible y atractiva para el mercado”, incidiendo en que el organismo supervisor ya estaba preparado para poner en marcha esta nueva modalidad de inversión.